个人养老金制度落地实施一年有余。近日,华夏基金发布了《个人养老金一周年投资者行为洞察报告》,剖析个人养老金投资者的行为特征,从调研和客户投资数据出发,反映个人养老金投资者诉求,帮助投资者解决养老投资如何配置的难题。

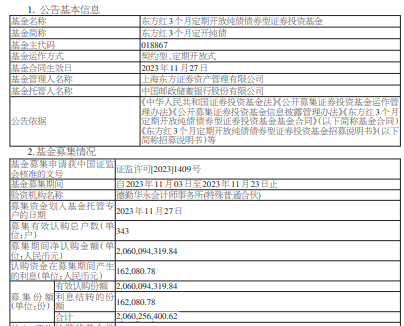

个人养老金制度的实施,对深化和完善养老金第三支柱建设,推动养老保障体系高质量发展,优化个人养老财富储备,切实提升人民生活质量具有重要意义。截至2023年6月底,36个先行城市中开立个人养老金账户人数达4030万人。

个人养老金投资者呈现怎样的行为特征?《报告》显示,从调研数据看,养老意识较强的客户主要集中于生活在中心城市、处于中等收入水平、年纪在30岁至45岁的人群。从开户的驱动因素看,既想理财增值又想增加保障是投资者开通账户的主要原因。首先是出于对个人养老金的未来增值预期,其次是希望未来能够多一份保障,最后也有投资者是被税收优惠、参与奖励所吸引而开通账户。

从购买的个人养老金产品类型上看,选择购买多种个人养老金产品的投资者占比达47%,多元配置和单一投资各占一半左右,投资者开始尝试多元化的养老资产配置。同时,产品收益和稳定性是投资者购买养老金产品时的主要考虑因素;另外是关注产品的投资范围和申赎灵活度。

个人养老金投资者有哪些痛点和诉求?《报告》显示,产品收益不及预期、产品池小等问题阻碍投资者开通养老账户,而产品种类少、介绍不清晰、吸引力不够等问题则影响着投资者购买养老金融产品。投资者期待更多优质个人养老金产品和产品组合。在养老金融服务方面,投资者最希望获得业务咨询服务和养老规划服务,也希望能够获得专业的风险管理建议、专人投顾服务等。

对于如何进一步推动个人养老金业务的发展,《报告》建议:第一,加强个人养老金的宣传,开展科学养老理念普及活动,提升参与积极性;第二,进一步丰富产品供给,减轻投资顾虑,满足不同人群的养老投资需求;第三,优化升级客户服务,完善提升个人养老金产品的购买和持有体验;第四,关注投资者诉求和期许,提升个人养老金的吸引力和灵活度。

中国养老金融50人论坛特邀研究员娄飞鹏认为,目前不仅是个人养老金产品本身较少,还在于销售渠道合作不畅,有些银行代理销售的产品少,不利于客户选择。因此,丰富个人养老金产品,一方面金融机构要创新产品,特别是基金、保险、理财产品,从产品收益、期限等方面不断丰富,更好满足不同类型投资者的需求;另一方面在每个人只能开立1个个人养老金账户的情况下,需要加强基金、保险、理财机构与银行的合作,让银行代理销售的产品更丰富。

.jpg)

.jpg)