继“去通道”完成后,私募资管再次降规模。

近日,据中国证券投资基金业协会最新披露,私募资管10月新增产品备案设立规模达339.45亿元,环比下降48.5%接近腰斩,创下今年单月备案规模新低;存量规模同比从16.07万亿元降至12.75万亿元。降幅最大的并非偏股型,而是固定收益类产品。

这主要受10月份上证指数下探3000点触底影响,资管产品发行偏弱,随着一系列利好政策出台和市场触底反弹,公募基金发行有望好转。

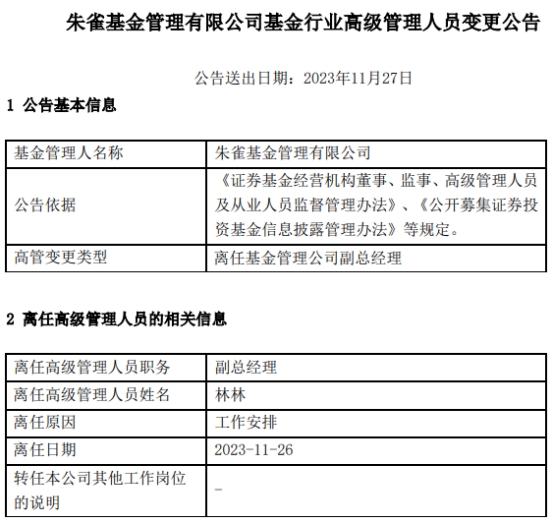

新增产品规模创新低

上周,中基协披露了证券期货经营机构的私募资管产品备案数据,10月单月共备案私募资管产品587只,设立规模339.45亿元,环比9月下降48.5%,新增规模接近腰斩。

从机构类型看,新增备案规模环比降幅最大的是基金公司。其中,证券公司及其资管子公司设立规模最大,新增产品备案数量373只,规模占比49.33%;基金管理公司私募资管产品备案127只,设立规模123.59亿元,环比下降幅度达67.27%,规模占比36.41%。

从投资类型看,10月备案私募资管产品最多、设立规模最大的仍为固定收益类,也是下降幅度最大的产品类型,新增数量318只,设立规模251.88亿元,规模占比74.2%,环比下降52.42%;环比下降幅度较大的是偏股型产品,权益类设立规模35.38亿元,混合类设立规模44.78亿元;期货和衍生品类也出现下降,设立规模7.4亿元。

存量规模同比缩水两成

截至2023年10月底,私募资管存量规模合计12.75万亿元,较上月底环比减少2317.36亿元,降低1.8%;较去年10月底16.07万亿元,同比下降幅度达到20.65%。

从结构来看,规模同比降幅最大的并非偏股型,而是固定收益类产品。12.75万亿元私募资管产品中,73.59%是固定收益类,存量规模从12.2万亿元下降到9.38万亿元,降幅为23.11%;混合类规模为12.75万亿元,同比下降达19.32%;权益类规模为1.92万亿元,同比下降7.51%。

从产品类型看,同比降幅最大的是集合资管计划,10月底规模为5.88万亿元,同比下降29.17%;单一资管计划规模为6.87万亿元,同比下降11.52%。这也符合产品的持有人数量特点,单一资管计划的持有人与管理人充分沟通,受市场情绪影响较弱,赎回情况会好些。

券商资管

月均规模下降近三成

记者统计发现,仅就券商资管而言,规模同比降幅可能还要更大一些。

记者统计发现,仅就券商资管而言,规模同比降幅可能还要更大一些。

前三季度,券商资管月均规模前20名的机构,规模平均环比下降2.09%,同比下降27.17%。部分券商资管子公司如招商资管、中泰资管、国金资管等规模同比降幅超过40%。

不过也有例外,安信资管实现了逆势增长,前三季月均规模1425.13亿元,同比增长28.87%;财通资管规模达1421.86亿元,同比增长12.74%,是为数不多的亮点。

不过就券商资管子公司的业务而言,私募资管产品已经不能代表一家资管子公司的发展全貌,拥有公募牌照的券商资管子公司,其公募基金产品所占的比重越来越大。从收入来看,公募基金管理业务的收入2019年已超过定向资管业务,成为资产管理业务中收入最大部分,占比达37.26%。

.jpg)