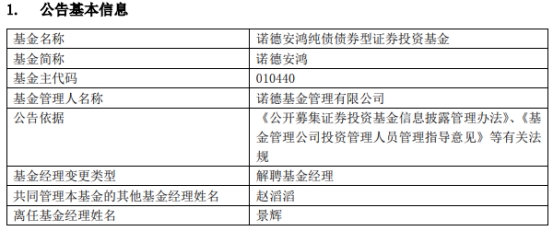

今年以来,在主动权益市场整体遇冷的背景下,ETF市场火热一片。

从年初行业主题ETF到下半年的宽基ETF竞逐的局面,今年以来公募基金布局ETF热情不减。存量ETF不断壮大、新发ETF发行火爆,ETF最新规模行至2万亿元关口,较去年末增幅超20%。

ETF总规模三年翻倍

近年来,ETF迎来快速发展。自2004年12月国内首只ETF发行以来,2020年国内ETF整体规模首次突破1万亿元。在此后的3年时间,ETF发行市场迎来大爆发。截至目前,国内ETF数量已迅速增加至800多只,ETF整体规模也同步实现翻倍,全市场ETF规模近2万亿元。

今年以来,权益市场震荡调整,主动权益类基金整体遇冷,ETF再次受到市场青睐。数据显示,截至11月26日,全市场共有876只ETF,总份额高达1.9万亿份,较2022年底增长34%,总规模较2022年底增长23%。

从年初的央企主题ETF、纳斯达克ETF到中证2000ETF、科创100ETF、深证50ETF、创业200ETF等,年内ETF市场已多次出现数家公募机构扎堆上报、发行热门指数ETF,不断有新产品入市及获批成立。

统计显示,截至目前,今年以来新发ETF产品135只,发行数量已超去年同期水平,不过首募总规模较去年同期有较大差距。

在新基金发行明显降温的背景下,年内成立的ETF中出现了多只爆款产品。华夏上证科创板100ETF、博时上证科创板100ETF以及工银瑞信、汇添富基金、广发基金旗下多只央企ETF首发规模超20亿元。

从投资类别上看,股票型ETF仍是基金公司的必争之地。除了布局中证1000、科创100、中证2000等宽基ETF,不少公募还围绕“弯道超车”的思路,着力挖掘细分ETF,如商品ETF、跨境市场ETF产品以及行业主题ETF等。

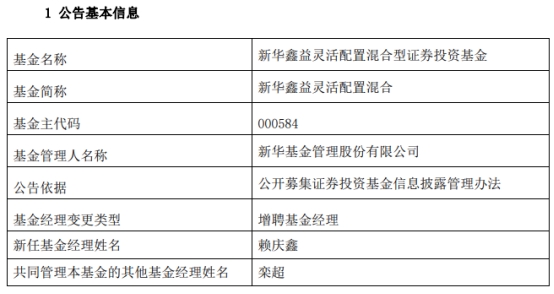

前十家非货ETF

规模占比近八成

在ETF总规模持续攀升的同时,各家基金公司ETF规模分化明显加剧。

统计显示,截至目前,业内共有53家基金公司或券商资管布局ETF业务。目前来看,最新非货ETF规模超过百亿元的基金公司有21家,其中华夏基金、易方达基金、华泰柏瑞基金、南方基金、国泰基金这5家公司规模超千亿元。

华夏基金以超3800亿元的非货ETF规模高居各家公募基金榜首。截至目前,华夏基金共有78只ETF产品,也是所有基金公司中同类型产品数量最多的公司。作为头部公募,华夏基金在ETF领域综合实力突出,品种齐全,旗下华夏上证科创板50ETF、华夏上证50ETF、华夏沪深300ETF三只宽基ETF的规模加起来就超1800亿元。

易方达基金以2400多亿元规模位居第二位,公司旗下有中概互联网ETF、创业板ETF、沪深300ETF、科创板50ETF等多只市场明星产品和百亿基金,尤其是创业板ETF,今年吸金能力位居全市场前列。

华泰柏瑞基金非货规模也超过1800亿元,旗下明星单品沪深300ETF规模超千亿元。在今年市场震荡的背景下,华泰柏瑞旗下沪深300ETF规模逆市大涨,跃升为国内首只规模突破千亿的股票ETF产品。此外,公司旗下的红利ETF、恒生科技ETF、光伏ETF也均有不俗的吸金表现。

此外,非货ETF体量在500亿-1000亿元的基金公司有广发基金、华安基金、博时基金、嘉实基金、华宝基金,位居非货ETF规模第二梯队,依次为第六至第十名。

整体来看,不同基金公司之间规模差异巨大,ETF市场头部效应显著。按非货ETF规模来看,规模前十名的公司占总规模比重近80%,20多家基金公司的规模不足20亿元。不仅如此,在头部玩家“热火朝天”的同时,还有部分中小基金公司并未涉足这一领域。

差异化布局

“黑马”公司异军突起

在权益市场震荡的行情下,ETF成为不少基金公司规模增长的新抓手,部分头部公司凭借ETF实现规模的持续增长。

头部公司中,比较典型的如华泰柏瑞基金,该公司三季度末权益基金管理规模达到2302亿元,首次突破2000亿元,位列权益基金管理规模排名第八,排名位次较二季度末上升四位。三季度华泰柏瑞基金规模增长了670.26亿元,成为全市场增长最多的基金公司。在这背后,华泰柏瑞沪深300ETF贡献了超480亿元的规模。

此外,三季报数据显示,权益基金管理规模排名前二十的公司中,仅易方达基金、华夏基金、嘉实基金和华泰柏瑞基金的权益规模在第三季度出现上涨,规模的增长主要由ETF贡献。

在头部公司继续发力的同时,中小型基金也纷纷加入ETF战场,且有多匹“黑马”杀出。如国联安基金,今年以来,该公司旗下国联安中证全指半导体ETF规模出现较大幅度增长,最新规模相比去年年底增长114.48亿元,增幅近80%。再如海富通基金旗下海富通中证短融ETF,相较去年年底规模增长86.4亿元。

数据显示,国联安基金、海富通基金三季度末资产规模较去年底均实现了逆市增长,规模增长与旗下ETF有较大的关系。

谈及今年火爆的ETF市场,博时基金于善辉认为,ETF作为高效的投资工具,是构成组合里面很重要的一类资产。“事实上,所有的资产都是为了配置。ETF组合本身有三点好处:一是指数贝塔收益充分,二是交易效率高,三是流动性相对更好。”他也表示,ETF也有劣势,过去一段时间,主动权益基金超额收益较少,但若主动权益类超额收益增多,ETF优势将减弱,这说明我们不能仅满足于现实的既有表现,需要展望未来,进行专业价值挖掘和价值发现。

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)