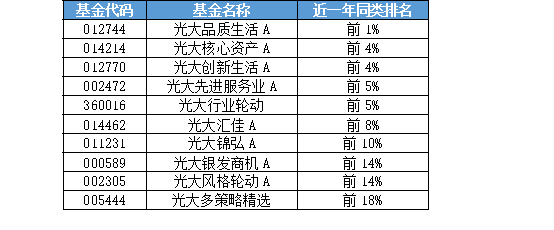

近一年股市结构性分化较为明显,人工智能、中字头、传媒、半导体等主题轮番上涨,截至10月末,Wind显示,上证指数上涨0.61%,沪深300下跌2.58%,而债券型基金指数上涨1.66%。整体来说,近一年是“股弱债强”的局面。在此背景下,光大保德信基金表现不俗,旗下16只产品近一年业绩均跻身同类前20%。①

持续提高主动管理能力

据悉,光大保德信始终致力于打造开放、成长、长期制胜的投研团队,在注重基本面研究的基础上,将自上而下大势研判和自下而上个券精选相结合,力争为投资者获取长期稳健的投资回报。

凭借出色的投资管理能力和优秀的投研团队,光大保德信基金旗下10只股票型及混合型产品近一年业绩位居同类前20%。

值得一提的是,上述多只产品都由国际业务部总监詹佳领衔。詹佳具有15年大中华地区及国际市场的股票投研经验,10年组合管理经验。在投资中,他擅长使用“三高一低”原则,努力寻找具备高空间、高壁垒、高资本效率的投资标的,选取具有长期稳定性、拥有行业/技术壁垒并且有持续盈利能力的优质企业。

光大银发商机由权益基金经理陈栋掌舵,他拥有14年投研经验,超8年组合管理经验,历经多轮市场周期,逐渐形成成熟的投资框架,即通过均衡配置、动态调整与优化,追求长期稳健的超额收益,力争做到风险与收益的平衡。

打造资产配置压舱石

在固收产品的建设方面,为了满足投资者的需求,公司已经搭建不同风险收益特征的多策略产品体系。同时,公司严格控制信用风险,致力于通过资产和策略之间的负相关来控制波动,在各类市场中构建性价比优化的资产组合。

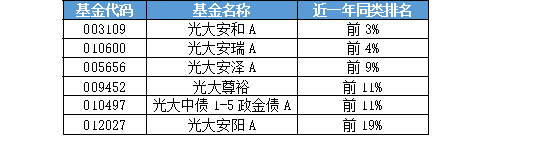

正是因为前瞻性布局和严格管理,光大保德信基金固收产品久经市场的考验,交出了一份满意的答卷。根据海通证券显示,截至9月30日,光大保德信基金近七年固收绝对收益排名位于全行业第1。截至10月末,多只产品近一年表现突出。②

具体来看,由总经理助理、固收多策略投资部总监黄波和固收低风险投资部联席总监沈荣联合管理的光大安瑞,近一年排名位于同类前8。其中,黄波拥有11年从业经验,7年组合管理经验,曾管理专户、企业年金等,擅长可转债投资,注重风险控制。他所管理的追求更高弹性收益的二级债基——光大添益A近五年回报达61.76%,位列同类前3。所管理的另一只追求稳健的一级债基——光大增利A,成立14年13年正收益。沈荣拥有12年信用研究经验,8年组合管理经验,最新管理规模超320亿元。他具备扎实的自下而上个券精选能力,力求在波动的市场中获得稳健收益。③

另外几只产品均由公司精兵强将管理,譬如光大安瑞由黄波和沈荣共同管理,光大安和由沈荣和詹佳共同管理,光大安泽由黄波和朱梦天共同管理,光大中债1-5政金债由邹强管理。其中邹强是宏观策略负责人,他擅长宏观策略研判,以开阔的视野发掘大类资产的市场机会,基金经理朱梦天精研个券基本面,擅长量化研究转债投资机会。

光大保德信基金将始终秉持“德信为本、客户至上、携手共进、追求卓越”的企业文化,始终坚持客户利益至上,以匠心精神打造产品,以持续为客户创造价值为不懈追求,笃行致远,再创佳绩!

数据来源:①同类排名来源于银河证券,截至2023.10.27,上述16只产品的同类排名分别为10/1465、53/1465、45/1465、17/424、64/1465、115/1465、34/346、192/1465、200/1465、75/424、8/388、14/388、34/388、140/1296、12/113、64/346其中光大先进服务业、光大多策略精选的同类为灵活配置型基金,光大锦弘和光大安阳的同类为普通偏债型基金,光大尊裕的同类为长期纯债债券型基金,光大安和、光大安泽、光大安瑞的同类为普通债券型基金,光大1-5政金债的同类为利率债指数债券基金,其余为偏股型基金;指数收益率来源于Wind,截至2023.10.27;

②绝对收益排名来源于海通证券研究所金融产品研究中心,基金公司权益及固定收益类资产业绩排行榜,截至2023.09.30,相关产品的近一年具体排名及业绩数据请详见本文数据来源1;

③光大添益同类排名来源于银河证券,截至2023.09.30,近五年排名为3/190,同类指的是普通债券型基金;近五年业绩及业绩比较基准来源于定期报告,截至2023.09.30,同期业绩基准为26.23%,业绩比较基准为中证全债指数;13年正收益的数据来源于基金历年年报。正收益仅表示每年度报告截止日基金收益数据为正,不表示每年度任一区间基金的业绩表现情况。光大增利A自2008年成立以来,每一个自然年度净值增长率和业绩比较基准为2009年1.86%、0.27%,2010年9.11%、2.00%,2011年3.57%、3.79%,2012年7.62%、4.03%,2013年-9.27%、1.78%,2014年11.62%、10.82%,2015年9.71%、8.74%,2016年0.54%、2.00%,2017年0.99%、-0.34%,2018年5.29%、8.85%,2019年5.94%、4.96%,2020年7.54%、3.05%,2021年10.78%、5.65%,2022年1.84%/3.49%,2023年上半年业绩及业绩比较基准分别为2.21%、2.98%,来源于定期报告,截至2023.06.30;光大增利C自2008年成立以来,每一个自然年度净值增长率分别为2009年1.57%/0.27%,2010年8.62%/2.00%,2011年2.87%/3.79%,2012年7.21%/4.03%,2013年-9.60%/1.78%,2014年11.25%/10.82%,2015年9.11%/8.14%,2016年0.28%/2.00%,2017年0.55%/-0.34%,2018年4.79%/8.85%,2019年5.60%/4.96%,2020年7.08%/3.05%,2021年10.47%/5.65%,2022年1.43%/3.49%,2023年上半年业绩及业绩比较基准分别为2.07%、2.98%,来源于定期报告,截至2023.06.30。规模来源于定期报告,截至2023.09.30,沈荣最新规模为326.04亿元。

风险提示:基金有风险,投资需谨慎。在进行投资前敬请投资者仔细阅读《基金合同》、《招募说明书》、《产品资料概要》等法律文件,光大添益、光大品质生活、光大核心资产、光大创新生活、光大银发商机、光大行业轮动、光大多策略精选、光大先进服务业、光大汇佳及光大风格轮动产品风险等级为R3,适合风险评级C3及以上的投资者;光大增利、光大安和、光大安泽、光大安瑞、光大尊裕、光大中债1-5政金债、光大锦弘及光大安阳的产品风险等级为R2,适合风险评级C2及以上的投资者。敬请投资者关注产品的风险等级与自身风险评级进行独立决策。本材料不构成任何法律文件或是投资建议或推荐。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证上述基金一定盈利,也不保证最低收益。上述基金的过往业绩、净值高低、获奖情况及相关行业排名并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对上述基金业绩表现的保证。本产品由光大保德信基金发行与管理,代销机构不承担产品投资、兑付及风险管理责任。